ここから本文です。

法人府民税・法人事業税・特別法人事業税・地方法人特別税の税率一覧

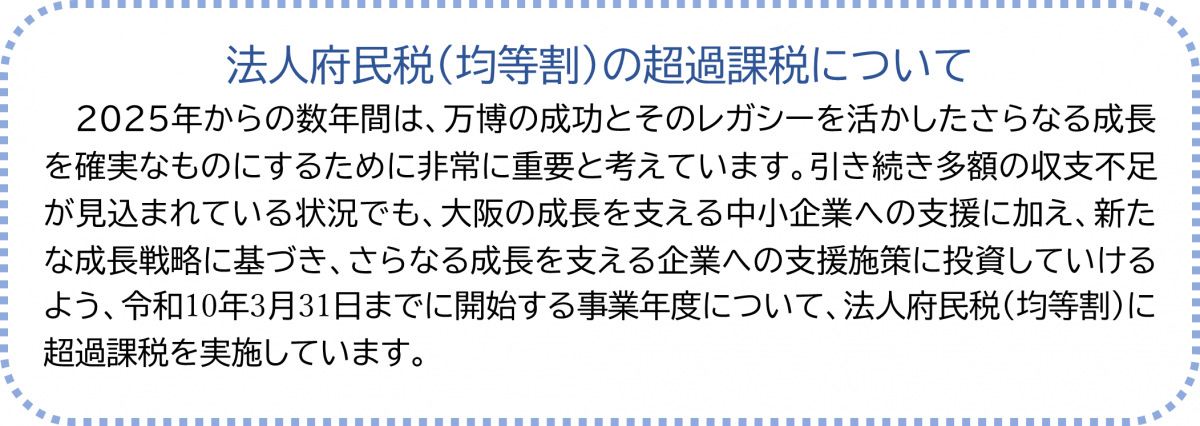

法人府民税均等割 / 法人府民税法人税割 / 法人事業税 / 特別法人事業税 / 地方法人特別税 / 法人府民税・法人事業税に係る超過課税について

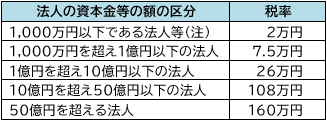

法人府民税均等割

資本金等の額に応じて、5段階の税率が定められています。

(注)

(1)公共法人・公益法人等(地方税法第25条第1項の規定により均等割を課すことができない法人を除きます。)(2)人格のない社団等(地方税法第24条第6項の規定の適用がある場合に限ります。)(3)一般社団法人・一般財団法人(4)資本金の額又は出資金の額を有しない法人(保険業法に規定する相互会社を除きます。)を含みます。

※ 「資本金等の額」とは、「法人税法第2条第16号に規定する額から無償増減資等の額を加減算した額」と「資本金の額及び資本準備金の額の合計額又は出資金の額」のいずれか高い金額をいいます。なお、保険業法に規定する相互会社にあっては、純資産額として地方税法施行令第6条の24の規定により算定した金額をいいます。

※ 「資本金等の額」は、事業年度終了の日(ただし、中間申告の場合は、事業年度開始の日から6か月を経過した日の前日)現在の額で判定します。

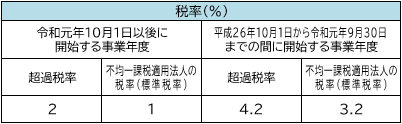

法人府民税法人税割

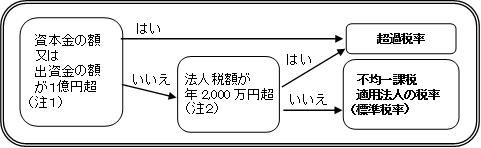

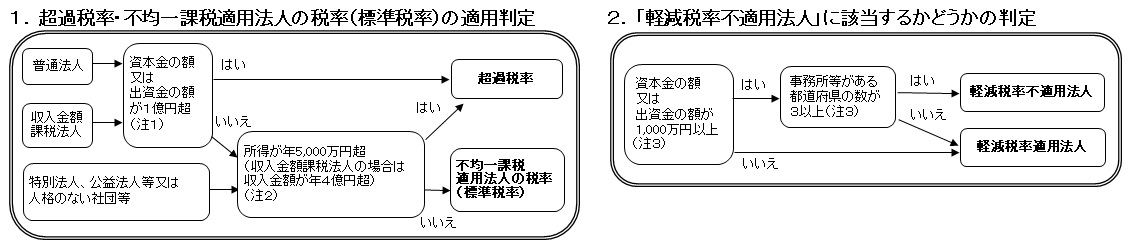

超過税率・不均一課税適用法人の税率(標準税率)の適用判定

(注)

- 資本金の額又は出資金の額が1億円超であるかどうかは、事業年度終了の日(中間申告の場合は、事業年度開始の日から6か月を経過した日の前日)現在の額で判定します。なお、保険業法に規定する相互会社は、資本金の額又は出資金の額が1億円を超える法人として判定します。

- 法人税額が年2,000万円超であるかどうかは、課税標準となる法人税額(2以上の都道府県に事務所等を有する法人については分割前の法人税額)(申告書第6号様式又は申告書第6号様式(その2)の「5欄」に記載すべき額)によって判定します。なお、事業年度が1年に満たない場合は、課税標準となる法人税額が算式〔2,000万円×事業年度の月数÷12月〕により算出した額を超えるかどうかで判定します。この場合の事業年度の月数は暦に従って計算し、1月に満たない端数は1月とします。

※ 平成22年9月30日以前に解散した清算所得を課税標準とする法人については、超過税率が適用となります。

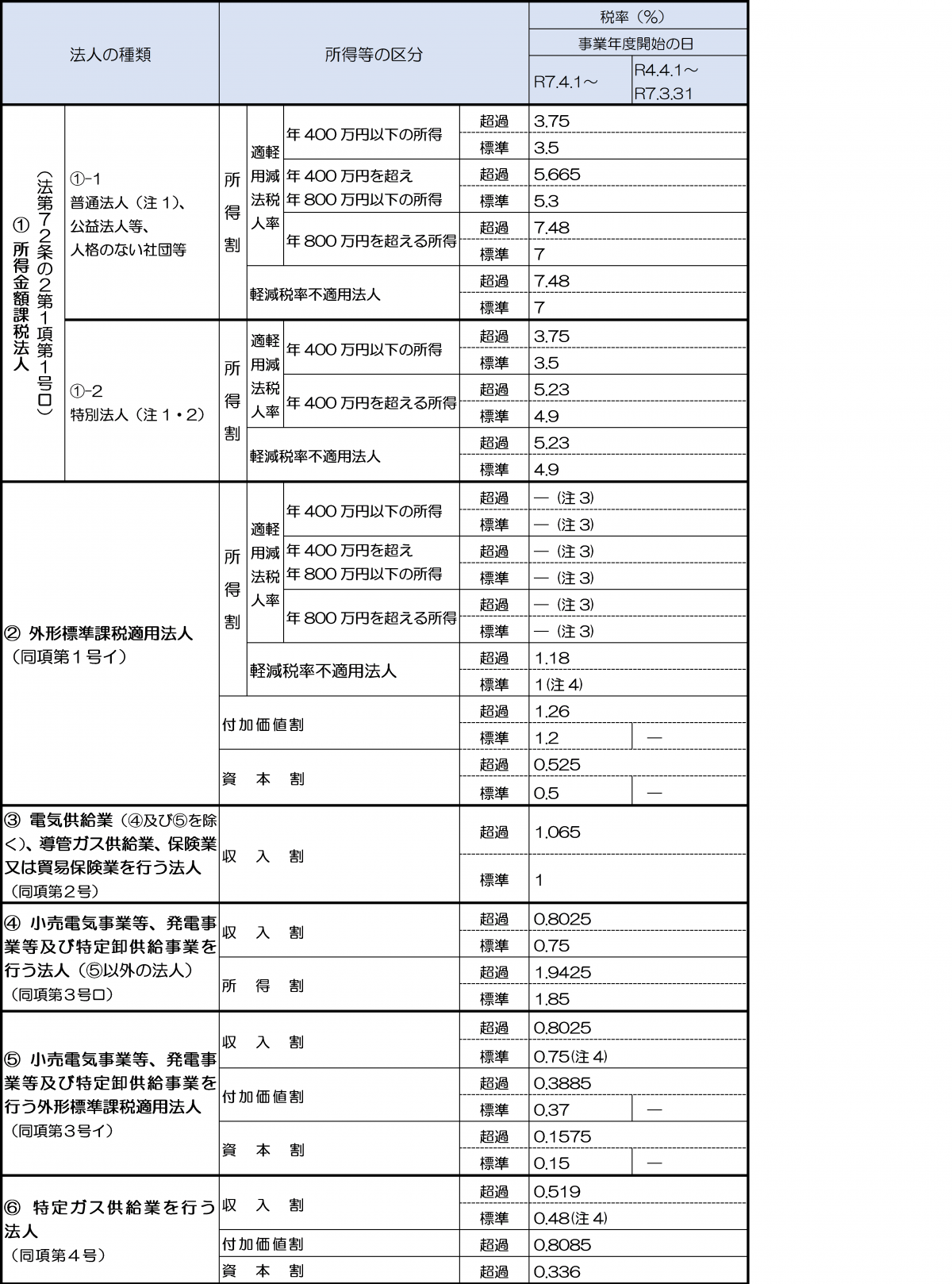

法人事業税(令和4年4月1日以後に開始する事業年度から適用)

平成28年4月1日から開始する事業年度を掲載した一覧表についてはこちら(PDF:301KB)をご確認ください。

(注)

- 特別法人とは、協同組合、信用金庫、医療法人等地方税法第72条の24の7第7項に規定する法人をいい、普通法人とは、特別法人、公益法人等及び人格のない社団等以外の法人をいいます。

- 特別法人のうち租税特別措置法第68条第1項の規定に該当する協同組合等については、上表の税率区分に加えて、所得のうち年10億円を超える金額に係る法人事業税の税率は次のとおり適用されます。

- 令和元年10月1日以後に開始する事業年度分:6.095%(標準税率5.7%)

- 平成26年10月1日から令和元年9月30日までの間に開始する事業年度分:5.895%(標準税率5.5%)

- 令和4年4月1日以後に開始する事業年度から外形標準課税適用法人は軽減税率不適用法人です。

- 大阪府では法人事業税への適用はありません(令和6年度税制改正の「外形標準課税の対象法人の見直し」により新たに外形標準課税の対象となる法人を除く。)が、特別法人事業税又は地方法人特別税の基準法人所得割額又は基準法人収入割額の計算に用います。

※ 清算所得に対して課税されるのは、平成22年9月30日以前に解散した法人に限ります。税率は解散の日現在のものが適用されます。平成22年10月1日以後に解散した法人は、所得金額に課税されます。

適用判定等

(注)

- 資本金の額又は出資金の額が1億円超であるかどうかは、事業年度終了の日(中間申告の場合は、事業年度開始の日から6か月を経過した日の前日)現在の額で判定します。

- 所得が年5,000万円超又は収入金額が年4億円超であるかどうかは、課税標準となる所得又は収入金額(2以上の都道府県に事務所等を有する法人にあっては分割前の所得又は収入金額)(申告書第6号様式の「28欄」に記載すべき額若しくは「38欄」に記載すべき額又は、申告書第6号様式(その2)の「28欄」に記載すべき額、「38欄」に記載すべき額若しくは「46欄」に記載すべき額(当該金額に1,000円未満の金額がある場合は、その端数を切り捨てた金額))によって判定します。なお、事業年度が1年に満たない場合は、課税標準となる所得又は収入金額が算式〔5,000万円(又は4億円)×事業年度の月数÷12月〕により算出した額を超えるかどうかで判定します。この場合の事業年度の月数は暦に従って計算し、1月に満たない端数は1月とします。

また、小売・発電事業法人の令和2年4月1日以後に開始する事業年度及び特定卸供給事業を行う法人の令和4年4月1日以後に終了する事業年度については、収入金額により判定します。 - 軽減税率不適用法人に該当するかどうかは、事業年度終了の日(中間申告の場合は、事業年度開始の日から6か月を経過した日の前日)の現況により判定します。

なお、令和4年4月1日以後に開始する事業年度から外形標準課税適用法人は軽減税率不適用法人となります。

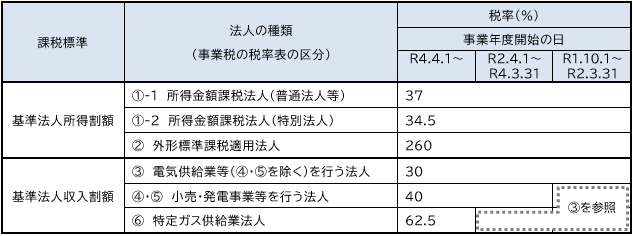

特別法人事業税(令和元年10月1日以後に開始する事業年度から適用)

税額 = 基準法人所得割額又は基準法人収入割額 × 税率

※基準法人所得割額又は基準法人収入割額とは、標準税率により計算した法人事業税(所得割・収入割)の税額をいいます。

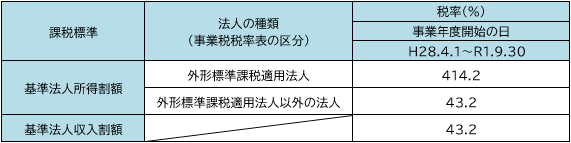

地方法人特別税(令和元年9月30日以前に開始する事業年度から適用)

税額 = 基準法人所得割額又は基準法人収入割額 × 税率

※基準法人所得割額又は基準法人収入割額とは、標準税率で計算された法人事業税(所得割・収入割)の税額のことです。

税率の適用や申告書の記載方法など詳しくは、担当の府税事務所へお問合せください。